De Europese Centrale Bank en de Europese Investeringsbank ondersteunen grote bedrijven middels ondoorzichtige procedures, waarbij geen rekening gehouden wordt met sociale, milieu- of klimaatcriteria en zonder daaraan bindende voorwaarden te verbinden om een einde te maken aan belastingontduiking en dividenduitkeringen door die bedrijven.

Op 4 juni kwam de Raad van Bestuur van de Europese Centrale Bank (ECB) bijeen die naar verwachting de verlenging van het Pandemic Emergency Purchase Program (PEPP) aankondigde. Dit zou een goed moment zijn om na te denken over de manier waarop de EU-overheidssteun in de context van de COVID-19-crisis, tot dusver gekanaliseerd is naar enkele van de machtigste spelers van onze economie.

De verspreiding van COVID-19 en de daaruit voortvloeiende noodsituatie op gezondheidsgebied hebben geleid tot een ongekende economische vertraging. Bijgevolg hebben overheidsinstellingen plannen, mechanismen en instrumenten geactiveerd die ogenschijnlijk gericht zijn op het stoppen van de schok, het reactiveren van de economie en het herstellen van de pre-pandemische normaliteit. In deze context spelen grote ondernemingen een centrale rol die vergelijkbaar is met die van het bankwezen tijdens de financiële crisis van 2008: in een tijd van grote onzekerheid profiteren enkele machtige actoren van overheidssteun, terwijl de overgrote meerderheid op de tweede plaats komt.

Om de geschiedenis niet te herhalen, is het noodzakelijk de publiek-private overeenkomsten die momenteel worden gesloten te analyseren en een werkelijk democratisch crisisbeheer te eisen. We hebben transparantie en verantwoording van onze openbare instellingen nodig en eisen crisisbeheersing die sociaal en ecologisch eerlijk en duurzaam is.

Wat doet Europa voor de grote vervuilende bedrijven?

In 2014 heeft de ECB een programma voor de aankoop van activa opgezet, bekend als Quantitative Easing (QE), om staatsschulden te kopen van nationale overheden in de eurozone. Kort daarna breidde de bank het programma uit door bedrijfsobligaties aan te kopen, wat slechts een selecte club van 300 bedrijven ten goede is gekomen, waaronder ACS, Adecco, Allianz, Arcelor Mittal, AXA, BASF, Bayer, Coca Cola, Danone, Deutsche Telekom, Enagás , ENEL, ENI, Heineken, Michelin, Nestlé, Novartis, Peugeot, Renault, Ryanair, Siemens, Unilever, Volkswagen en nog veel meer.

Op 24 maart 2020 heeft de ECB vanwege de effecten van COVID-19 toestemming gegeven voor een uitbreiding van het programma voor de aankoop van staatsobligaties en bedrijfsobligaties tot € 750 miljard, het Pandemic Emergency Purchase Program (PEPP) genoemd. Met deze stap wil de ECB de toegang tot krediet voor staten en bedrijven verder vergemakkelijken. Sinds 27 maart heeft de ECB via PEPP een speciaal programma voor bedrijven opgezet, het Corporate Sector Purchase Program-CSPP, dat 167 nieuwe transacties heeft gedaan voor de aankoop van bedrijfsobligaties, waarvan 94 Europese transnationale ondernemingen profiteerden. De meeste van deze bedrijven maakten deel uit van de door de ECB geselecteerde club van 300 QE-gegadigden en profiteren nu van de COVID-19-noodsituatie. Deze lijst bevat: Repsol, Shell, Total Capital, E.ON, Airbus en BMW. Dit zijn enkele van de meest vervuilende bedrijven in de Europese Unie.

Andere centrale banken hebben soortgelijke maatregelen genomen. De Amerikaanse Federal Reserve heeft bijvoorbeeld zojuist 750 miljard dollar aangekondigd voor het kopen van bedrijfsschulden als onderdeel van de financiering die beschikbaar is gesteld via de Coronavirus Aid, Relief and Economic Security Act (CARES Act). Friends of the Earth beweert dat dit notoire vervuilers als ExxonMobil, Chevron en Conoco zou kunnen ondersteunen. De Centrale Bank van Brazilië past ook kwantitatieve versoepeling toe door de aankoop van bedrijfsobligaties om de COVID-19-impact op grote bedrijven te verzachten.

Wat zijn de voordelen voor grote bedrijven?

Het concept van PEPP maakt het alleen beschikbaar voor grote bedrijven: obligatie-uitgiftes zijn dure procedures en worden alleen gerealiseerd in bedragen variërend van honderden tot miljarden euro’s. Bovendien verkrijgen grote bedrijven goedkope en lange termijnfinanciering in een context van extreme onzekerheid.

In deze logica is het de rol van een openbare instelling om haar geloofwaardigheid ten dienste te stellen van de grootste bedrijven, zodat beleggers erop kunnen vertrouwen dat het kopen van schulden bij een bedrijf veilig is omdat een entiteit als de ECB dit garandeert. Dit feit wordt des te relevanter als we bedenken dat de ECB binnen het PEPP voor het eerst “niet-financieel handelspapier” koopt, dat wil zeggen kortlopende bedrijfsschulden (minder dan anderhalf jaar) omdat investeerders ophielden met ze te kopen. Op deze manier wordt het aanbod van bedrijfsschuldproducten, waaronder schulden van mindere kwaliteit, uitgebreid, wat de particuliere entiteit ten goede komt, maar de overheidsinstelling dwingt om het hogere risico van niet-terugvordering van ons geld op te vangen.

In een tijd van pandemie is het merkwaardig om te zien hoe de ECB operaties heeft uitgevoerd om obligaties te kopen van ‘s werelds meest vervuilende bedrijven. Ondanks de historische daling van de olieprijzen kocht de ECB obligaties van Shell, de Nederlands-Britse olie- en gasmaatschappij, die sinds het begin van het jaar een daling van haar marktwaarde van 45% heeft geleden. Het rendement op de obligaties van Shell na afloop na 4, 8 en 12 jaar is afhankelijk van de veerkracht van het bedrijf. Dat betekent dat de ECB een risicodelingsrelatie aangaat, of een financiële alliantie met de fossiele sector, en dat de bedrijven voldoende tijd nodig hebben om de nominale waarde van de obligaties plus rente terug te betalen.

Hoe en onder welke criteria werken de obligatieaankopen?

De ECB delegeert de taak om te kiezen welke bedrijven moeten worden gefinancierd aan de centrale banken van Duitsland, Frankrijk, Spanje, Italië, België en Finland, die financiële medewerkers in dienst hebben die de aankoop van de obligaties voorstellen en uitvoeren, zowel op primaire als op secundaire markten. De centrale banken van Duitsland, Frankrijk, Spanje en Italië kopen alleen bedrijfsobligaties van hun eigen transnationale ondernemingen, terwijl de centrale bank van België en Finland ook obligaties van andere Europese bedrijven kopen. De criteria die de medewerkers van de centrale banken hanteren zijn de financiële stabiliteit van de bedrijven en de kwaliteit van hun schulden. De ECB verplicht hen niet om obligaties te selecteren op basis van sociale, milieu- of klimaatcriteria.

Wat betreft de vraag op haar website: “Zullen er ‘groene criteria’ in het PEPP worden opgenomen?“, verwijst de ECB naar de criteria die zijn vastgelegd in het programma voor de aankoop van activa in 2014 en zegt dat ze “rekening houden met financiële risico’s maar niet positief of negatief discrimineren door de economische activiteit van de uitgevende entiteiten“. In de volgende paragraaf probeert de ECB zich te rechtvaardigen door de aankoop van groene obligaties, maar erkent direct daarna dat er een gebrek aan garanties is in de normalisatie en vereisten voor deze obligaties en dat ze in totaal minder dan 1% van alle aankopen vertegenwoordigen.

Wat is de rol van de Europese Investeringsbank?

De Europese Investeringsbank (EIB), de openbare investeringsbank van de EU, zal een belangrijke rol spelen in de pandemische herstelplannen. Evenals de ECB missen haar verrichtingen echter transparantie en openbare controle en functioneren zij zonder bindende milieu- en sociale criteria. De EIB heeft een noodpakket van 40 miljard euro gecreëerd dat al operationeel is en de EU-regeringen hebben de oprichting goedgekeurd van een garantiefonds van 25 miljard euro dat kapitaal tot 200 miljard euro moet mobiliseren; de details van de opzet worden nog uitgewerkt.

Deze twee EIB COVID-19-crisismechanismen zullen in principe worden gebruikt om leningen en garanties te vergemakkelijken om kleine en middelgrote ondernemingen (kmo’s) via openbare en particuliere banken te helpen. De EIB verstrekt geen directe leningen aan kmo’s, aangezien haar gebruikelijke minimumlening 25 miljoen euro bedraagt.

De EIB heeft echter de reputatie verworven grote infrastructuurprojecten te financieren (zie het voormalige plan-Juncker) en aan te dringen op privatisering van openbare diensten, zoals gezondheid, vervoer en energie, door publiek-private partnerschappen te bevorderen. We zouden dus kunnen verwachten dat kleine en middelgrote ondernemingen niet noodzakelijkerwijs zullen profiteren van het noodgeld van het EIB-coronavirus.

Welke bedrijven profiteren van de COVID-19-noodprogramma’s van de EIB?

Overeenkomstig haar beleid verstrekt de EIB alleen gedetailleerde informatie over de geselecteerde ondernemingen als de projectpromotor geen juridische bezwaren heeft ingediend tegen de vertrouwelijkheid ervan. Met de verstrekte informatie geeft de lijst van gefinancierde projecten sinds de aankondiging van het EIB-noodpakket op 16 maart 2020 ons een idee van de sectoren waar ons geld naartoe gaat: sinds het begin van de pandemie heeft de EIB de 30 goedgekeurde en ondertekende projecten voor kredietlijnen voor banken, 16 projecten voor de energiesector, 12 voor transport maar slechts 4 voor gezondheidsprojecten.

In het kader van haar herstelplannen voor COVID-19 zal het merendeel van de EIB-verrichtingen worden bemiddeld, wat betekent dat de EIB kredietlijnen of garanties zal verstrekken aan andere financiële instellingen (commerciële banken of nationale openbare banken). In deze gevallen delegeert de EIB het besluit over welke bedrijven toegang krijgen tot de leningen en garantieprogramma’s aan de intermediaire banken zonder strenge en bindende sociale, milieu- en klimaatcriteria. Dat betekent dat een entiteit als een commerciële private bank, buiten het bereik van de overheid, haar eigen criteria bepaalt voor welke bedrijven overheidssteun krijgen en welke niet.

Redden we bedrijven?

Allereerst betekent ‘redding’ dat het bedrijf waarschijnlijk zonder publieke steun failliet zou gaan. Als mensen en kmo’s failliet kunnen gaan, waarom zouden we dan de grote vervuilers in onze economie niet laten vallen? Omdat het redden van de grote bedrijven in werkelijkheid het redden van de aandeelhouders betekent. En in veel gevallen zijn de aandeelhouders van de grote bedrijven machtige banken en investeringsfondsen, zoals het Amerikaanse fonds Black Rock. Dit fonds is ‘s werelds grootste investeerder in fossiele brandstoffen, betrokken bij de wapenindustrie en is verrassend genoeg de nieuwe adviseur geworden van de Europese Commissie voor milieu-, sociale en bestuurskwesties (ESG) voor het bankentoezichtproces.

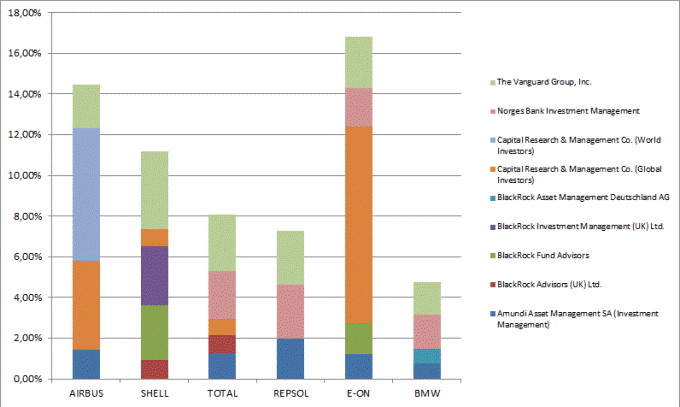

Van de 6 vervuilers van de EU (Repsol, Shell, Total Capital, E.ON, Airbus en BMW) is Black Rock aandeelhouder in 4 van hen, evenals de Noorse Norges Bank Investment Management en het Amerikaanse investeringsfonds Capital Research & Management Co. (wereldwijde investeerders). De Franse vermogensbeheerder Amundi Asset Management SA (Investment Management) heeft aandelen in 5 van deze bedrijven en in het Amerikaanse investeringsfonds The Vanguard Group. Natuurlijk zijn deze wereldspelers geïnteresseerd in het ontvangen van hun aandeel in de gunsten aan het bedrijf, ondanks het feit dat de wereld lijdt aan een wereldwijde pandemie.

Aandeel van BlackRock, Norges Bank Investment Management, Capital Research & Management, Chamundi Asset Management, The Vanguard Group in Repsol, Shell, Total Capital, E.ON, Airbus en BMW. Bron: ODG.

Hier is nog een van de vele problemen: dividenden. Hoewel de ECB alle onder haar toezicht staande entiteiten heeft geadviseerd banken te verplichten om pas in oktober 2020 dividend uit te keren, is deze verplichting niet van toepassing op ondernemingen die overheidsmiddelen ontvangen. Voor onze 6 vervuilers betekent dit dat ze dividenden kunnen blijven uitkeren aan hun aandeelhouders, terwijl ze openbare noodfondsen aanvragen. Shell keerde inderdaad dividenden uit voor het 4e kwartaal van 2019 tijdens de COVID-noodsituatie op 23 maart en keert de volgende dividenden uit op 22 juni. Hetzelfde geldt voor Total, dat de volgende dividenden betaalt op 29 juni, Repsol op 8 juli, BMW op 19 mei en E.ON op 28 mei.

We mogen ook niet vergeten dat Chief Executive Officers (CEO’s) vaak een aanzienlijk aantal aandelen van een bedrijf bezitten en rechtstreeks profiteren van de goede werking van de onderneming en de uitkering van dividenden. Zo bezit Antonio Brufau, president van Repsol, 566.803 aandelen. Ben van Beurden, de CEO van Shell, verdiende in 2017 € 1,3 miljoen door dividendbetalingen door Shell. Op deze manier kunnen CEO’s 100 tot 300 keer meer verdienen dan het gemiddelde salaris bij de onderneming. Daarom bestaat er een reëel risico dat overheidsgeld, dat erop gericht is de gevolgen van de pandemie te verzachten, door de uitkering van dividenden naar de portemonnee van investeerders wordt overgemaakt.

Een ander probleem ten slotte is dat openbare noodfondsen naar bedrijven gaan die hun dochterondernemingen in belastingparadijzen hebben. Frankrijk, Denemarken en Polen hebben een goede start gemaakt om bedrijven die grote bedragen in het buitenland in de belastingparadijzen hebben gestald, uit te sluiten van de stimuleringsfondsen. De Europese instellingen, zoals de ECB en de EIB, dienen dit voorbeeld te volgen en te verbieden dat deze bedrijven profiteren van openbare middelen of hulp. Volgens de organisatie Tax Justice heeft Shell inderdaad 8 dochterondernemingen in Zwitserland. Volgens Total’s registratiedocument 2019 heeft het bedrijf 166 dochterondernemingen in belastingparadijzen, op een totaal van 1191. En volgens een recent rapport van Intermon Oxfam heeft Repsol 81 dochterondernemingen in belastingparadijzen. Uit hetzelfde rapport blijkt dat sinds 2004 het totaal van de Spaanse vennootschapsbelasting met 11% is gedaald, terwijl het dividend van de vennootschap met 83% is gestegen.

Op weg naar een democratisch, transparant en eerlijk beheer van de crisis

De ervaring met het beheersen van de crisis van 2008 is nog steeds erg aanwezig. Helaas is het pad dat openbare instellingen in 2020 volgen, vergelijkbaar. Om een democratisch beheer van deze huidige crisis te garanderen, moeten we aandringen op transparantie en openbaarmaking van mechanismen voor openbare financiële steun. Europese burgers moeten kunnen bespreken en weten waar de hulp op is gericht. Gebrek aan informatie verslechtert alleen maar de reputatie van Europese instellingen en hun rol bij crisisbeheersing.

Het Europees Parlement heeft op 28 november 2019 een klimaatnoodsituatie afgekondigd, maar hoe worden hun verklaringen weerspiegeld in het COVID-19-beleid ten aanzien van grote vervuilende bedrijven? Het is belangrijk om rekening te houden met de tijdsdimensie van de beslissingen die nu worden genomen. Door zich ertoe te verbinden grote vervuilende bedrijven te steunen door hun bedrijfsschuld op te kopen, zullen de EU-instellingen moeten aandringen op beleid dat deze bedrijven in staat stelt nog minstens tien jaar beter te presteren om het geld terug te krijgen. Maar dit is totaal onsamenhangend met elk beleid ter bestrijding van de klimaatnoodsituatie. In die zin hebben we duidelijke en bindende milieu- en sociale criteria nodig om te voorkomen dat grote vervuilers profiteren van overheidssteun.

Bovendien bereidt de Europese Commissie volgens een uitgelekt document van april 2020 een voorstel voor over de beperking van de dividenduitkering voor bedrijven die overheidssteun ontvangen. In afwachting van de details die de reikwijdte en de doeltreffendheid van het voorstel bepalen, moeten we ons tegen zulke uitkeringen verzetten en eisen dat er in tijden van crisis geen uitkering van dividenden mag plaatsvinden. Hetzelfde geldt voor bedrijven met dochterondernemingen in belastingparadijzen: overheidsgeld mag niet naar belastingontduikende bedrijven gaan, maar in plaats daarvan ten goede komen aan de mensen die het geld het hardst nodig hebben.

Dit artikel verscheen oorspronkelijk op Open Democracy. Nederlandse vertaling: Globalinfo.nl.